8月17日召開的國務院常務會議指出,今年以來,金融部門貫徹黨中央、國務院部署,積極落實金融支持實體經濟政策措施,按照商業(yè)可持續(xù)原則,通過降低利率、減少收費、貸款延期還本付息等措施,前7個月已為市場主體減負8700多億元,對小微企業(yè)支持力度明顯加大。《經濟參考報》記者近日調研了解到,作為讓利主力軍,包括國有大行、股份制銀行以及城、農商行在內的各類銀行均已制定并落實讓利計劃,通過多種手段為實體經濟讓利、紓困。

不過,在“讓利”的同時,銀行不同程度地面臨凈息差快速下降、風險成本持續(xù)提升的壓力,如何走穩(wěn)“讓利”“盈利”平衡木成為擺在商業(yè)銀行眼前最為重要的課題。業(yè)內人士表示,“讓利”重在“合理”二字,銀行要持續(xù)加強風險控制和成本控制,保持自身持續(xù)穩(wěn)健經營。業(yè)內人士建言,加強對銀行合理讓利的政策支持力度,如進一步降低資金成本、加大資本補充力度等。

趙乃育 繪

銀行讓利實體“多管齊下”

“公司承辦的大型演出紛紛延期或取消,所承包租賃的場館也無法對外開放,承受著空前的資金困境。”在日前舉行的中國人民銀行營管部調研座談會上,北京春秋永樂文化傳播股份有限公司相關負責人感嘆道,“企業(yè)能夠存活下來并陸續(xù)復工,尤其要感謝工商銀行北京市分行疫情期間及時發(fā)放的1000萬元抗疫專項貸款。”而記者也從工行北京市分行了解到,為了進一步落實“讓利”,工行北分近期在成本優(yōu)惠的基礎上進一步對該企業(yè)下調利率90個基點。

這只是銀行業(yè)服務讓利實體的一個縮影。下調利率、延期還本付息、減免費用……記者采訪了解到,多管齊下為實體經濟讓利、紓困,全力保市場主體已經成為多家銀行今年的重要目標任務。

6月中旬召開的國務院常務會議明確要求“推動金融系統(tǒng)全年向各類企業(yè)合理讓利1.5萬億元”。據中國人民銀行貨幣政策司副司長郭凱此前在新聞發(fā)布會上介紹,1.5萬億讓利可分為三塊:一是利率下行實現(xiàn)金融市場或者金融體系對實體經濟的讓利,約為9300億元;二是兩項新出臺的直達實體的貨幣政策工具加上前期延期還款付息對實體的讓利,約為2300億元;三是銀行通過減少收費對實體的讓利,約為3200億元。

通過利率下行引導企業(yè)融資成本下降是銀行讓利實體的“大頭”,多家銀行制定了相應的讓利計劃,并在內部的工作執(zhí)行、考核激勵等機制上體現(xiàn)支持力度。中信銀行有關負責人表示,為加大對實體經濟的支持力度,中信銀行不僅跟隨市場多次下調貸款FTP(內部轉移定價),擴大分行定價權限,引導新發(fā)生貸款利率跟隨LPR下行,還及時實行考核利潤補貼激勵,持續(xù)加大對貸款的補貼,尤其突出對普惠、制造業(yè)、民營貸款的定向支持,切實落實國家“讓利”號召,履行社會責任。“與2019年12月相比,我行6月新發(fā)生對公貸款利率下降69個基點,比同期1年期LPR多降了39個基點;6月新發(fā)生普惠型小微企業(yè)貸款利率下降83個基點,比同期1年期LPR多降了53個基點。”該負責人說。

某城商行華南地區(qū)分行人士也對記者說,該行總行對分行2020年全年制造業(yè)讓利規(guī)模有指標要求,現(xiàn)在其給制造業(yè)企業(yè)的貸款利率基本在3.5%左右。針對這個利率水平,總行會對分行的虧損予以補貼。央行提供的低成本再貸款資金也為銀行讓利實體提供了支持。寧夏銀行普惠金融部副總經理馬曉莉告訴記者,寧夏銀行從人民銀行取得一些低息支小再貸款資金,再將這部分資金用于支持符合條件的小微企業(yè)。從3月開始,寧夏銀行用人民銀行支小再貸款資金投放到企業(yè)的利率水平不超過LPR+50個基點。上半年,共為550戶小微企業(yè)貸款9.4億元,后期還進一步擴大企業(yè)支持范圍,把全口徑的小微企業(yè)和單戶授信3000萬元以下的民營企業(yè)都納入進來,又為180戶企業(yè)投放了年利率不超過5.5%的貸款4.4億元。6月末,寧夏銀行普惠型小微企業(yè)貸款利率6.23%,較年初下降0.26個百分點。

減少收費也是銀行讓利實體的重要渠道。中信銀行相關負責人表示,其圍繞降低企業(yè)信貸融資成本,進一步取消部分收費項目,并對信貸各環(huán)節(jié)的經營行為進行全面排查,嚴禁經營單位設置不合理條件,有效降低企業(yè)融資綜合成本。哈爾濱銀行相關負責人也介紹稱,通過該行押品風險估值系統(tǒng),可為授信企業(yè)節(jié)省外部評估費用。截至6月末,為普惠小微客戶評估超13萬件,節(jié)約成本超億元。

值得注意的是,為了降低企業(yè)綜合融資成本,不少銀行也發(fā)力線上循環(huán)貸款。“通過循環(huán)貸款方式,授信企業(yè)在授信期限內隨借隨還、不支用不計息,已償還部分可循環(huán)使用,大幅提升了授信客戶用款靈活性,并有效降低了客戶的融資成本。”哈爾濱銀行相關負責人表示。

利潤增長承壓 潛在風險隱患需警惕

金融讓利實體經濟是在疫情下各方共克時艱的重要舉措,但也對銀行自身經營帶來一定影響。銀保監(jiān)會最新發(fā)布的2020年二季度銀行業(yè)保險業(yè)主要監(jiān)管指標數據情況顯示,今年上半年商業(yè)銀行累計實現(xiàn)凈利潤1.0萬億元,同比下降9.4%。這在近年來比較少見。“雖然監(jiān)管部門持續(xù)推動銀行存款利率下行,但銀行負債端利率下行幅度沒有資產端下行幅度大,銀行息差收入減少。另外,伴隨信用風險上升,銀行也需增加撥備計提,兩個因素疊加,今年多數銀行凈利潤增速會較上一年有顯著下降。”國家金融與發(fā)展實驗室副主任曾剛表示。

曾剛還說,金融機構合理讓利過程中,在總體利潤可能會下行的同時,不同銀行之間的利潤分化也會顯著加劇。“不同銀行負債結構不同,負債結構更加多元化、更加市場化的銀行,負債成本更容易跟隨金融市場利率下行而下行,而負債以存款為主的銀行,則成本相對剛性。另外,不同銀行面臨的信用風險也不同,疫情對小微企業(yè)、服務業(yè)影響比較大,如果銀行以這類客戶為主,則面臨的信用風險或更高。”他表示。記者調研發(fā)現(xiàn),地方中小銀行今年面臨較大壓力,不少地方銀行已將今年全年的利潤指標進行了下調。一位地方中小銀行人士表示,“我們明顯感覺負債成本沒降,但信貸投放利率下降厲害,利差不到1%了,熬得很難。”

還有一些地方銀行人士坦言,主動讓利,減少收入,與企業(yè)共渡難關都是可以承受的,但“應延盡延”等政策,可能會掩蓋和后移部分企業(yè)風險。有的企業(yè)即使有償還能力,也可能會申請延期還本付息,出現(xiàn)“搭車”情況,加大了風險隱患。招聯(lián)金融首席研究員董希淼表示,延期還本付息等政策的初衷是“以時間換空間”,給暫時出現(xiàn)困難的中小企業(yè)喘息的機會,但這也可能會使得一些已存風險變得不那么清晰,影響銀行和監(jiān)管部門的判斷。

不過,業(yè)內人士也表示,要理性和動態(tài)地看待銀行讓利對銀行利潤增速的影響。光大證券研究所金融業(yè)首席分析師王一峰表示,一方面,讓利對銀行營收和盈利造成負面影響,但今年以來政策逆周期調節(jié)力度加大,銀行業(yè)規(guī)模擴張速度加快,一定程度上推動行業(yè)“以量補價”,對穩(wěn)定營收起到積極作用。另一方面,銀行業(yè)加大讓利,降低了企業(yè)財務成本壓力,增強了借款人債務可持續(xù)性,有利于穩(wěn)定銀行業(yè)資產質量水平,減少未來潛在損失。

杭州銀行高級專家、原副行長丁鋒表示,穩(wěn)健經營的銀行具備向實體合理讓利的能力。從長遠來看,如果企業(yè)不能活下去,那會對銀行造成更壞影響,連本金都無法收回,利潤更無從談起。

銀行平衡“促讓利”與“控風險”

如何有效地安排讓利,做好“促讓利”和“控風險”之間的平衡是各家銀行面臨的共同課題。

中信銀行相關負責人表示,中信銀行在保持對實體經濟支持力度的同時,持續(xù)加強風險控制和成本控制,力爭保持合理的利潤水平,從而在資本補充和風險資產處置等方面保留空間,為后續(xù)銀行經營和發(fā)展做好儲備。“如,加大負債成本控制。順應壓降結構性存款的監(jiān)管要求,商業(yè)銀行要從負債端成本控制入手,壓降結構性存款、增加結算性存款等。同時,順暢存貸利率的傳導機制,為貸款利率進一步下降創(chuàng)造更好條件。”該人士說。另外,當前商業(yè)銀行要做好未來不良資產大幅增長的準備,嚴格資產質量分類,真實反映不良,并提足撥備,增強風險抵御能力。

哈爾濱銀行有關負責人表示,“合理”應是在能夠保證銀行自身持續(xù)穩(wěn)健經營以及風險控制的情況下進行利潤讓渡,以支持實體經濟,尤其是小微企業(yè)快速發(fā)展。銀行在判斷給予企業(yè)何種水平的貸款利率時,會從銀行的資金成本、企業(yè)的風險成本及銀行自身的管理成本三個方面綜合考量,做到“收益覆蓋成本加風險”。因此,降低貸款利率也要從這些方面入手,在保證審批效率的同時,還需堅持必要的風險評估以及審批流程。在保證各項經營指標符合監(jiān)管要求、能夠穩(wěn)健發(fā)展的基礎上,盡最大能力緩解企業(yè)融資壓力。

多位業(yè)內人士表示,商業(yè)銀行讓利既要確保讓真正有需要的客戶享受到讓利優(yōu)惠,也要堅決避免讓利之后產生資金套利的問題。“有的企業(yè)本身不需要那么多資金,但是現(xiàn)在利率水平比較低,很多銀行又爭著給貸款,就可能出現(xiàn)過度融資。”一位國有大行北京地區(qū)支行工作人員坦言。

業(yè)內人士也建議對銀行合理讓利加強必要的政策支持力度。中信銀行表示,在商業(yè)銀行讓利的過程,普遍面臨核心一級資本補充難度大、資本達標壓力增大等問題,對此,建議拓寬核心一級資本補充渠道,鼓勵商業(yè)銀行通過老股東配股和引進戰(zhàn)略投資者等方式補充資本。部分地方銀行也呼吁,金融政策應更加精準,在落實相關支持實體經濟的金融政策時,也應與國有銀行有所區(qū)分,避免一味讓利引發(fā)中小銀行的系統(tǒng)性風險。

董希淼表示,為了進一步降低銀行資金成本,進一步的降準、引導MLF利率下行以及下調存款基準利率等仍有必要。另外,預期未來央行仍將創(chuàng)新直達實體的貨幣政策工具,如引導銀行業(yè)發(fā)放制造業(yè)貸款的直達工具。

在“讓利”的同時,銀行不同程度地面臨凈息差快速下降、風險成本持續(xù)提升的壓力,如何走穩(wěn)“讓利”“盈利”平衡木成為擺在商業(yè)銀行眼前最為重要的課題。

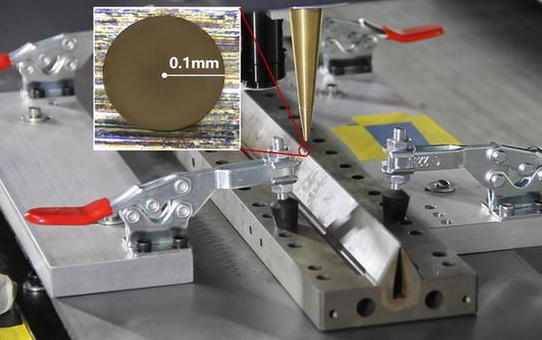

中科院西安光機所要與西安高新區(qū)一體化深度合作,共同打造擁有百億元甚至千億元產值的硬科技轉化平臺,為陜西經濟高質量發(fā)展增添新助力。