首頁 >> 正文

資管格局悄然生變,銀行理財存續(xù)規(guī)模首度被公募基金反超。銀行業(yè)理財?shù)怯浲泄苤行慕瞻l(fā)布的《中國銀行業(yè)理財市場半年報告(2023年上)》(以下簡稱《報告》)顯示,截至今年6月末,銀行理財存續(xù)規(guī)模為25.34萬億元,較去年底“縮水”超2萬億元。業(yè)內(nèi)專家認為,作為我國居民金融資產(chǎn)配置“大戶”,下半年銀行理財規(guī)模有望回暖,但仍面臨著8月近3萬億元產(chǎn)品扎堆到期等考驗。

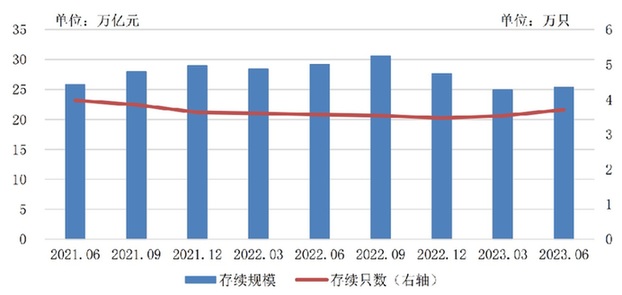

理財產(chǎn)品存續(xù)情況 數(shù)據(jù)來源:銀行業(yè)理財?shù)怯浲泄苤行?/font>

上半年銀行理財募資額銳降超四成

《報告》顯示,截至今年6月底,全國共有265家銀行機構(gòu)和30家理財公司有存續(xù)的理財產(chǎn)品,合計規(guī)模為25.34萬億元,同比減少13.07%,較去年底的27.65萬億元減少2.31萬億元。

光大銀行金融市場部宏觀研究員周茂華在接受《經(jīng)濟參考報》記者采訪時表示,目前國內(nèi)投資情緒處于恢復(fù)階段,受宏觀經(jīng)濟波動,投資者情緒偏謹慎,市場利率中樞下移,理財產(chǎn)品收益率較前幾年明顯回落且凈值波動有所增大;另外,也與居民多元化資產(chǎn)配置有關(guān),比如居民增加基金、儲蓄類產(chǎn)品等方面的配置以及增加消費支出等行為,勢必影響銀行理財規(guī)模。中信證券首席經(jīng)濟學家明明也認為,上半年銀行理財市場規(guī)模下降的主要原因還是去年11月中旬開始的“贖回潮”帶來了長久的負面影響,直至今年4月陰霾才逐漸消散。

“從歷史數(shù)據(jù)看,資管新規(guī)五年來,銀行理財經(jīng)歷了2019年至2021年連續(xù)三年規(guī)模穩(wěn)步提升后,2022年6月末達到階段性高點29.15萬億元,此后受股債市場波動、凈值大幅回撤影響,理財客戶出現(xiàn)資金‘搬家’,理財規(guī)模開始持續(xù)下滑。”財信研究院金融團隊報告分析稱。

除了存續(xù)規(guī)模外,銀行理財募集資金的能力也受到影響。根據(jù)《報告》數(shù)據(jù)顯示,2023年上半年,銀行理財累計募集資金27.75萬億元,同比驟降42%。在業(yè)內(nèi)專家看來,上半年銀行理財募集資金只有去年同期的不到六成,主要因為在凈值化背景下,銀行理財不再保本,對投資者而言其優(yōu)勢有所喪失。另外,銀行理財產(chǎn)品體系單一,規(guī)模容易受到短期因素的影響。

以4月為例,普益標準監(jiān)測數(shù)據(jù)顯示,2023年4月全市場共新發(fā)2434款理財產(chǎn)品,環(huán)比減少425款。其中,317款為開放式產(chǎn)品,平均業(yè)績比較基準為3.57%;2117款為封閉式產(chǎn)品,平均業(yè)績比較基準為3.65%。

東興證券研報指出,受去年末債市波動影響,理財產(chǎn)品破凈導(dǎo)致個人投資者風險偏好降低,今年一季度尚未完全恢復(fù),理財產(chǎn)品存續(xù)規(guī)模繼續(xù)收縮。二季度以來存續(xù)規(guī)模已有所回暖,不過6月末部分理財產(chǎn)品到期沖存款對規(guī)模也有一定影響。

“上半年理財規(guī)模下滑與6月末受商業(yè)銀行存款考核影響,商業(yè)銀行引導(dǎo)理財資金階段性回流至銀行表內(nèi)有關(guān)。”明明認為,6月理財規(guī)模大幅下滑是因為商業(yè)銀行面臨季末考核,理財資金階段性回流至銀行表內(nèi),“另外,今年6月份的下滑幅度低于去年同期的主要原因在于,表內(nèi)存款余額相比往年更為充足,因此沖存款的壓力相對較小。”

權(quán)益類產(chǎn)品表現(xiàn)欠佳

從產(chǎn)品類型結(jié)構(gòu)來看,《報告》顯示,截至6月末,固定收益類產(chǎn)品存續(xù)規(guī)模為24.11萬億元,占比為95.15%,較去年同期增加1.32個百分點;混合類產(chǎn)品存續(xù)規(guī)模為1.11萬億元,占比為4.38%,較去年同期減少1.52個百分點;權(quán)益類產(chǎn)品和商品及金融衍生品類產(chǎn)品的存續(xù)規(guī)模相對較小,分別為0.08萬億元和0.04萬億元。

“從歷史數(shù)據(jù)來看,資管新規(guī)后,固收類理財產(chǎn)品的主導(dǎo)地位在進一步強化,占比從2019年末的78.08%提升至目前的95.15%,特別是去年以來股市震蕩下行,居民風險偏好下降,低波動的固收類產(chǎn)品更是受到青睞。”財信研究院金融團隊表示。

事實上,2023年上半年債券市場低位回升,以固收類產(chǎn)品為主的銀行理財產(chǎn)品順勢而為,發(fā)行規(guī)模同比大幅提升,公募型產(chǎn)品發(fā)行也逐漸走出2022年理財產(chǎn)品“贖回潮”的陰霾,發(fā)行比例在今年二季度有所上升。不過,2023年上半年權(quán)益市場走勢不及預(yù)期,在1月震蕩上行之后,2月后長時間表現(xiàn)欠佳導(dǎo)致部分混合類和權(quán)益類理財產(chǎn)品虧損,在市場整體跌破預(yù)期的收益表現(xiàn)下,混合類和權(quán)益類理財產(chǎn)品發(fā)行規(guī)模大幅縮減。

根據(jù)中國理財網(wǎng)最新信息顯示,截至發(fā)稿,共有34只權(quán)益類銀行理財產(chǎn)品處于存續(xù)狀態(tài),其中11只產(chǎn)品凈值在1元以上,凈值最高的是工銀理財發(fā)售的工銀財富系列工銀量化理財—恒生配置理財產(chǎn)品,產(chǎn)品凈值為1.7644元,多數(shù)權(quán)益類銀行理財產(chǎn)品僅略有浮贏。記者發(fā)現(xiàn),在“破凈”的23只產(chǎn)品中,凈值在0.9至1元的有13只。

上半年,銀行理財不同品種業(yè)績分化凸顯,固收類公募產(chǎn)品(不包括現(xiàn)金管理類理財)平均凈值增長率為2.10%,混合類公募產(chǎn)品上半年平均凈值增長率為1.43%,權(quán)益類公募產(chǎn)品上半年平均凈值增長率為-2.99%。明明認為,權(quán)益類產(chǎn)品“破凈”主要受上半年股市震蕩調(diào)整拖累,導(dǎo)致整體盈利情況依舊欠佳,所以破凈率居高不下,但理財整體破凈率仍舊在2%以下,整體影響不大。下半年在居民存款回流至理財和理財子公司沖量發(fā)力的慣例之下,市場有望進一步得到修復(fù)。

8月到期規(guī)模達2.8萬億元

在業(yè)內(nèi)專家看來,2023年上半年理財市場規(guī)模較年初下滑,總體上屬于2022年四季度理財產(chǎn)品“破凈潮”的余波。事實上,隨著上半年債市從回暖到走強,居民存款增速的放緩,一季度到二季度理財規(guī)模環(huán)比不斷回升。“下半年往往是理財沖量發(fā)力期,疊加銀行存款利率多次下調(diào),吸引力下降,理財規(guī)模有望回暖。不過,這還要經(jīng)受住8月理財產(chǎn)品扎堆到期的大考。”某城商銀行市場人士表示。

數(shù)據(jù)顯示,8月銀行理財產(chǎn)品到期規(guī)模創(chuàng)下年內(nèi)單月新高。8月7日,廣發(fā)證券固收團隊測算指出,8月銀行理財存量產(chǎn)品到期規(guī)模為2.8萬億元,達2023年以來單月最高點。市場之所以較為關(guān)注銀行理財產(chǎn)品的到期規(guī)模,是因為大量產(chǎn)品集中到期有可能會引發(fā)投資者集中贖回,進而產(chǎn)生“贖回潮”,而“贖回潮”對銀行理財公司、債市、投資者都有負面影響。

對此,中金公司研報認為,8月銀行理財規(guī)模有望延續(xù)增長,但增幅或有所放緩。信用債整體需求仍在,中短久期信用債收益率和利差或維持低位甚至會有所壓縮,銀行二級資本債和永續(xù)債需求可能會有所減弱,其收益率波動性可能會加大。

有機構(gòu)人士認為,與8月銀行理財?shù)狡谝?guī)模較大,給市場可能帶來大規(guī)模贖回風險相比,銀行理財自身高質(zhì)量轉(zhuǎn)型更為務(wù)實。“理財產(chǎn)品市場不斷豐富,成為國內(nèi)居民財富管理的重要產(chǎn)品,規(guī)模大、產(chǎn)品體系豐富等,但也存在一些不足,如近年來理財產(chǎn)品凈值波動大,產(chǎn)品同質(zhì)化仍較為嚴重,消費者選擇合適產(chǎn)品存在一定難度,收益率普遍下行明顯等。”周茂華認為,未來理財機構(gòu)仍需要提升投研能力,尤其是加強權(quán)益等市場研究,提升資產(chǎn)管理和創(chuàng)新能力,更好平衡收益與凈值波動等;另外,加強投資者合法權(quán)益保護,研究如何幫助消費者高效匹配合適產(chǎn)品也十分必要。

?